活動報告Activity Report

埼玉企業法務研究会トップページ > 活動報告 > 2018年度 >2018年2月26日発表

中小企業の事業承継と遺留分(弁護士 丸山 博久)

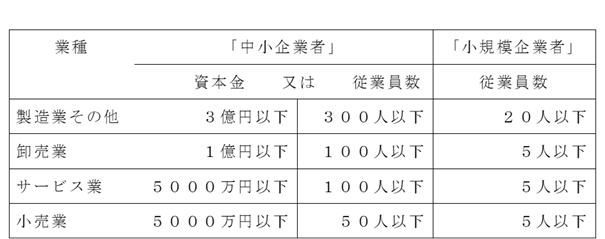

第1 総論1 「中小企業者」の定義

次の会社又は個人(中小企業基本法2条)

2 「事業承継」の意義

・「経営者」の高齢化による交代

・事業承継の類型

(1) 親族内承継

内外の関係者から心情的に受け入れられやすい

後継者の早期決定により長期の準備期間の確保が可能

相続による所有と経営の一体的承継が期待できる

(2) 役員・従業員承継(企業内承継)

経営者として能力のある人材を見極めて承継することができる

長期間働いていた従業員であれば,経営方針等の一貫性が期待

(3) 第3者への承継(M&A等)

親族や社内に適任者がいなくても,広く候補者を外部に求められる

・「経営者」とは?

(1) 経営の担当者

経営そのものの交代

課題:後継者教育,環境整備,経営改善

(2) オーナー(支配株主)

「経営権」の承継 → 法律的最重要課題

課題:自社株などの承継(事前準備,遺留分)

会社法制の活用(議決権の確保)

相続税・贈与税・譲渡所得税など

(3) 事業資産の所有者

「事業用資産」の承継

会社による買取り,賃借等で対策も可能

→優先度低い

第2 自社株の承継(中小企業における経営の承継の円滑化に関する法律)

1 各種の承継方法

(1)生前実現

ア 売買

①株の集中 ②円滑性 ③安定性 ④コスト

イ 生前贈与

①株の集中 ②円滑性 ③安定性 ④コスト

(2)生前準備

ア 遺言

①株の集中 ②円滑性 ③安定性 ④コスト

イ 死因贈与

①株の集中 ②円滑性 ③安定性 ④コスト

(3)死後

ア 遺産分割

①株の集中 ②円滑性 ③安定性 ④コスト

2 遺留分対策

(1) 遺留分の生前放棄

民法1043条1項

「相続の開始前における遺留分の放棄は,家庭裁判所の許可を受けたときに限り,その効力を生ずる。」

【問題点】

①後継者以外の推定相続人がそれぞれ自ら家庭裁判所に対して,遺留分の生前放棄の許可申立てをしなければならない。

→後継者以外の推定相続人にとっては,申立手続の負担

②各推定相続人間において家庭裁判所による遺留分の生前放棄についての許可・不許可の判断が分かれてしまう可能性

→留分放棄の許可の判断基準は一般に①放棄が権利者の自由意思に基づいているか,②放棄理由に合理性があるか,③放棄の代償が支払われているか 等が挙げられている。

(2) 中小企業における経営の承継の円滑化に関する法律の遺留分に関する民法の特例

推定相続人全員の書面合意が必要であるが,後継者が「単独で」確認申請(経済産業大臣)及び許可申立て(家庭裁判所)といった所定の手続をすることができる。

3 中小企業における経営の承継の円滑化に関する法律の遺留分に関する民法の特例の概要

(1)適用の対象となる中小企業や財産・後継者等

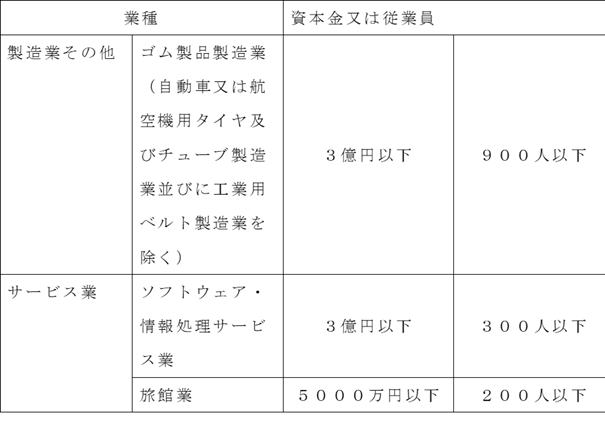

ア 対象となる中小企業

・政令による拡大

・特例中小企業者

中小企業者の中でも,3年以上継続して事業を行っている会社(ただし,金融商品取引法第2条第16項に規定する金融商品取引所に上場されている株式又は同法第617条の11第1項の店頭売買有価証券登録原簿に登録されている株式を発行している株式会社を除く。)に限られる(以下「特例中小企業者」。承継円滑化法3①,承継円滑化法施行規則2参照)。

イ 対象となる財産

民法特例の対象となる財産は,原則として,特例中小企業者の後継者が旧代表者からの贈与等により取得した当該特例中小企業者の株式等の全部又は一部である(承継円滑化法4)。

ウ 旧代表者,後継者

① 旧代表者

・合意の時点において,特例中小企業者の代表者であった者(代表者である者を含む)

・他の者に対して,当該特例中小企業者の株式等の贈与をしていること

・平成28年3月31日までにした合意については,特例中小企業者の株式等の贈与の相手方が旧代表者の推定相続人であること

② 後継者

・合意の時点において特例中小企業者の代表者であること

・旧代表者からの贈与等により株式を取得したことにより,特例中小企業者の議決権の過半数を保有していること

・平成28年3月31日までにした合意については,旧代表者の推定相続人であること

2 民法特例を利用した場合の遺留分算定の基礎となる財産の計算方法

「推定相続人と後継者の書面合意」により,特例中小企業者の株式等につき,遺留分算定の基礎となる財産から除外もしくは遺留分算定の基礎となる財産に算入する価額を合意時の時価に固定をすることができる。

3 民法特例の適用のための合意等

民法特例の適用を受けるためには,①民法特例の適用対象となる特例中小企業者の旧代表者の推定相続人全員と後継者の間で合意を行うこと,②合意書を作成すること,③合意書につき経済産業大臣の確認及び裁判所の許可を受けることが必要となる。

(1)合意の種類

① 除外合意

旧代表者の推定相続人及び後継者は,その全員の合意をもって,書面により,旧代表者が後継者に贈与した株式等の全部または一部について,遺留分算定の基礎となる財産に算入しないことができる(承継円滑化法4Ⅰ①)。

② 固定合意

旧代表者の推定相続人及び後継者は,その全員の合意をもって,書面により,旧代表者が後継者に贈与した株式等の全部または一部について,遺留分算定の基礎となる財産に算入すべき価額を合意時の価額とすることができる(承継円滑化法4Ⅰ②)。

(2) 合意書に記載すべき事項

・当該合意が経営承継円滑化を図るためにされたものである旨の記載(承継円滑化法7Ⅱ①ロ)。

・除外合意もしくは固定合意の内容(承継円滑化法4①)。

・後継者が代表者でなくなった場合などにおいて,後継者以外の推定相続人がとることができる措置(承継円滑化法4③)。

(3) 経済産業大臣の確認と家庭裁判所の許可

民法特例に係る合意は,合意日から1か月以内に経済産業大臣に申請してその確認を受けた後(承継円滑化法7),確認日から1か月以内に後継者が家庭裁判所に申立てをして許可を得ることによって効力が生じる(承継円滑化法8)。

経済産業大臣の確認事項は承継円滑化法7条1項1号ないし4号で定められている。また,当該合意が当事者全員の真意によるものであることが家庭裁判所の許可の要件である(承継円滑化法8Ⅱ)。

【参考】

中小企業庁

http://www.chusho.meti.go.jp/zaimu/shoukei/2014/141217Yoshiki.htm

※事業承継税制についても必見。

裁判所

http://www.courts.go.jp/saiban/syurui_kazi/kazi_06_29/index.html