活動報告Activity Report

埼玉企業法務研究会トップページ > 活動報告 > 2018年度 >2018年6月27日発表

事業承継に係る税金 (公認会計士・税理士 井上 正之)

1.相続税

(1)相続税の課税対象者及び課税割合

・平成28年において相続税の課税対象者となった被相続人10万6千人

・平成28年に亡くなられた方131万人

・課税割合8.1%

→2015年1月1日施行の相続税改正前は課税割合は4%代であり、大幅に増加。

(2)相続税の計算方法

最初に、法定相続人が法定相続分で相続したと仮定して相続税の総額を計算。

次に、相続税の総額を実際の相続分で割り振る。

(3)各種控除

・基礎控除3,000万円+600万円×法定相続人数

・配偶者控除1億6,000万円

・未成年者控除 (20歳-相続開始時年齢)×10万円

・障害者控除(85歳-相続開始時年齢)×10万円

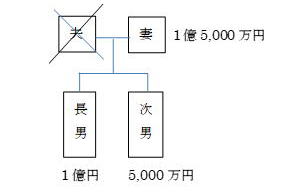

(計算例:遺産相続の総額3億

妻1億5,000万円、長男1億円、次男5,000万円)

計算式

STEP1

① 財産たる資産:3億円

② 基礎控除:3,000万円+600万円×被相続人3人=4,800万円

③ 課税対象2億5,200万円

STEP2

④ 妻:課税対象2億5,200万円×法定相続分1/2=1億2,600万円

1億2,600万円×40%-1,700万円=3,340万円

⑤ 長男:課税対象2億5,200万円×法定相続分1/4=6,300万円

6,300万円×30%-700万円=1,190万円

⑥ 次男:課税対象2億5,200万円×法定相続分1/4=6,300万円

6,300万円×30%-700万円=1,190万円

⑦ 相続税総額④+⑤+⑥=5,720万円

STEP3

⑧ 妻の相続税:5,720万円×1億5,000万円/3億円=2,860万円

⑨ 長男の相続税:5,720万円×1億円/3億円=1,906万円

⑩ 次男の相続税:5,720万円×5,000万円/3億円=953万円

(相続税の税率(国税庁HPより抜粋))

(3)相続財産の集計

①相続財産の範囲

相続財産

本来の相続財産(相続税法2条)…民法上の相続財産のことで、相続開始時に被相続人に帰属する財産のこと。

みなし相続財産(相続税法3条)…相続人の固有の財産と解されるものであっても、相続税法上は相続財産とされるもの。例えば、死亡退職金、被相続人が保険料を負担していた生命保険料等(※)。

※生命保険金や死亡退職金は、遺族の生活保障という目的を持っているので非課税枠あり。

「500万円×法定相続人の人数」が非課税。

②相続財産の評価方法

イ.宅地の評価

実務上、一番問題が生じやすいのが宅地の評価。通達上、以下のいずれかが採用される。

宅地評価 路線価方式=路線価×地積×奥行価格補正…市街化地域に適用

倍率方式=固定資産税評価額×倍率…路線価がない地域に適用

ロ.小規模宅地の特例

小規模宅地の特例とは、自宅がある土地や事業用の土地が主な相続財産の場合、相続税評価額が高額なため、相続税の納税のために自宅や事業用の土地を売却しなければならない、という事態を回避する必要があることから、最小限の自宅の確保や事業の継続を図れるようにするため、一定の条件を満たした場合、一定の地積の範囲内で相続財産の評価額を一定割合減額する制度。

・減額割合80%

・限度面積

居住用宅地330㎡

事業用宅地400㎡ 計730㎡

→小規模宅地の特例を受けるためには、税務申告が必要。

結果として納税額が0になる場合でも税務申告が必要のため注意する。

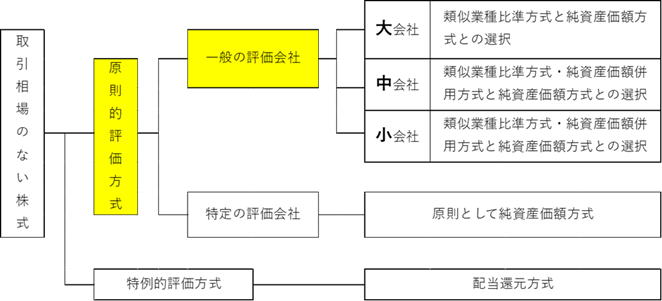

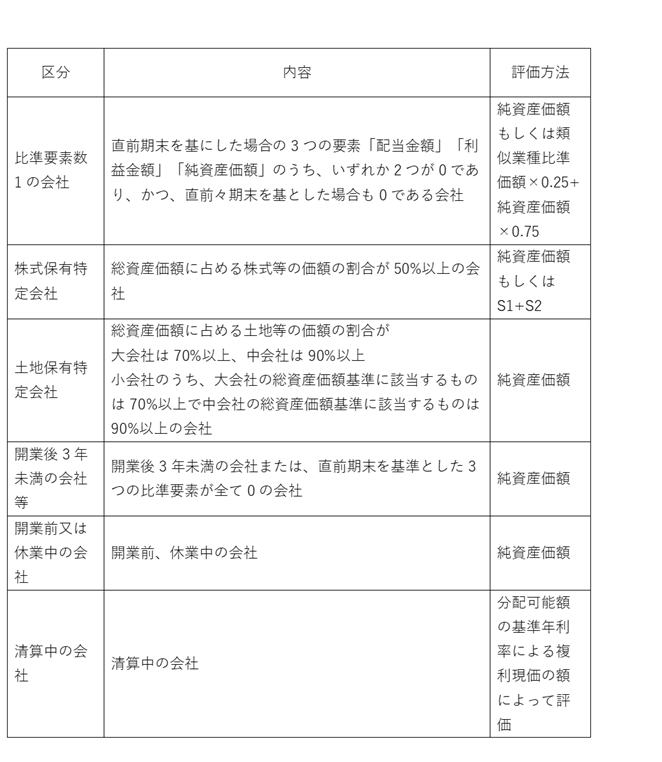

ハ.非上場株式の評価

Ⅰ.特定の評価会社に該当するか否か

「特定の評価会社」とは、比準要素1の会社、株式保有特定会社、土地保有特定会社、開業3年未満の会社、開業前又は休業中の会社、清算中の会社など。

→特定の評価会社に該当する場合には、下記の従業員数や取引規模などの会社規模に関係なく、原則として純資産価額方式により評価する。

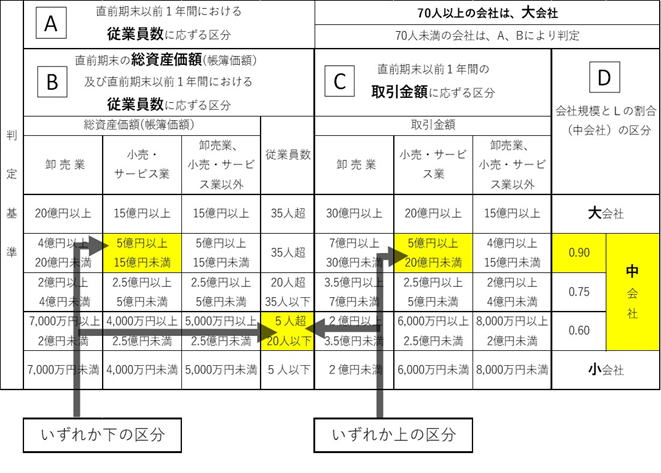

Ⅱ. 一般の評価会社(会社規模)

上記の特定の評価会社に該当しない場合には、「一般の評価会社」に該当し、その会社規模により区分を行い、それぞれの区分に従った評価方式により評価する。

この会社規模を図るには、「従業員数」「純資産価額」「取引金額」を指標として判定し、大会社、中会社、小会社に区分をする。

例)

・サービス業

・従業員数15人

・総資産価額6億円

・売上高17億円

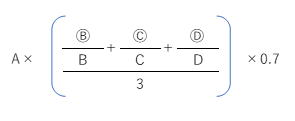

Ⅲ.大会社の株式の評価

類似業種比準価額

A=類似業種の株価

Ⓑ=評価会社の1株当たりの配当金額

Ⓒ=評価会社の1株当たりの利益金額

Ⓓ=評価会社の1株当たりの純資産価額(帳簿価額によって計算した金額)

B=課税時期の属する年の類似業種の1株当たりの配当金額

C=課税時期の属する年の類似業種の1株当たりの年利益金額

D=課税時期の属する年の類似業種の1株当たりの純資産価額(帳簿価額によって計算した金額)

ただし、納税者の選択により純資産価額方式によって評価することができる。

1株当たりの純資産価額

(相続税評価額によって計算した金額)

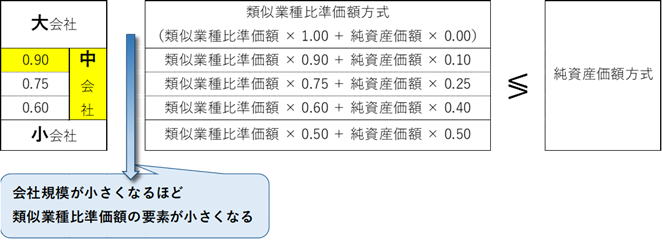

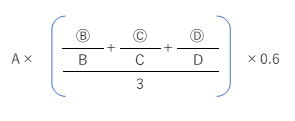

Ⅳ.中会社の株式の評価

類似業種比準価額×L + 1株当たりの純資産価額×(1—L)

類似業種比準価額=

ただし、納税者の選択により純資産価額方式によって評価することができる。

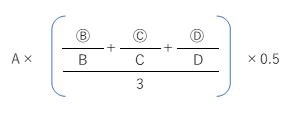

Ⅴ.小会社の株式の評価

1株当たりの純資産価額

(相続税評価額によって計算した金額)

ただし、納税者の選択により以下の併用方式によって評価することができる。

類似業種比準価額×0.5 + 1株当たりの純資産価額×(1—0.5)

類似業種比準価額=

Ⅵ.特例的評価方式(配当還元方式)

・同族株主のいる会社で、同族株主以外の株主が有する株式

・同族株主のいない会社で、議決権割合の合計が15%未満のグループに属する株主 等

![]()

※上記の年配当金額が2円50銭未満となる場合、又は無配の場合は2円50銭とする。

Ⅶ.特別の評価方法

2.贈与税

(1)贈与税の概要

贈与税は、個人が個人から財産を取得した時に課される税金。

贈与税の納税義務者は、財産を取得した個人(受贈者)。

贈与税は相続税を補完するものであり、仮に相続税のみが課税されることになれば、生前に財産を贈与することで相続税を回避できることになるので、これを防止するために贈与税がある。

(2)財産の評価

著しく低い価額で財産を譲り受けた場合、時価と対価の差額に贈与税が課される。

(3)贈与額の種類

暦年課税と相続時精算課税の二つ。

① 暦年課税

(課税価格-基礎控除(110万円)及び配偶者控除(最大2,000万円))×税率

※配偶者控除は、婚姻期間20年以上の配偶者に、居住用不動産あるいはその取得資金を贈与する場合に、最高2,000万円を控除できる。

② 相続時精算課税制度

(課税価格-非課税枠2,500万円)×税率

(4)暦年課税と相続時精算課税の関係

両者は選択制になっている。相続時精算課税制度を選択すると暦年課税方式は採用できなくなるため、110万円の基礎控除は使えなくなる。ただし、相続時精算課税制度を選択した贈与者以外から贈与を受ける場合には、暦年課税の贈与税を利用できる。

(5)相続時の精算

(例)長男が父から相続時精算課税によって4,000万円の財産の贈与を受けた場合

①贈与時

(4,000万円-2,500万円)×税率20%=300万円の贈与税を納税

② 相続時

相続税額400万円-贈与税300万円=100万円の相続税を納税

→相続時精算課税では、小規模宅地の特例が使えないので、相続税負担が重くなる可能性があるため注意。

→相続税の計算において加算される金額が、贈与時の時価であるため、贈与時点よりも相続時点で財産の価格が下落した場合には、不利になる可能性がある。

3.納税猶予制度

(1)相続税の納税猶予制度の概要

納税猶予制度は、中小企業経営承継円滑化法の目玉。

自社株式の評価額が高くなってしまうことによる相続税の負担増加が、事業承継の障害になっているとの指摘があったことから、一定の要件のもとで、自社株式の相続又は贈与にあたっての税金を猶予するもの。

(2)贈与税の納税猶予制度の概要

相続税の納税猶予制度と類似したもの。

(3)特例事業承継税制

従来の事業承継税制では、納税猶予のための要件(事業継続要件等)や、納税猶予の対象が発行済株式総数の2/3であり、また猶予割合が80%であり、先代経営者と後継者の要件も厳しいものとなっていた。仮に承継後に納税猶予のための要件を満たせなくなった場合には、相続税及び利子税を納付する必要があり、リスクを常に抱えたままであったため使い勝手が良くないものであった。そこで、平成30年より、特例事業承継税制の創設により、使い勝手の良いものにする改定が行われた。